ボーナスには税金がかかるの?実際の手取り額計算方法を解説

更新日:2025年12月25日

記事まとめ(要約)

- ボーナス(賞与)は、給与同様に税金や社会保険料が差し引かれる

- ボーナスから差し引かれる金額は、扶養家族の有無などによって個人差がある

- ボーナスの手取りを計算するためには、社会保険料を知っておく必要がある

ボーナスが振り込まれたものの、思ったより金額が少なかった、なんて経験はありませんか?

毎月の給与からは税金や社会保険料が引かれますが、年に数回しかないボーナスであっても、同じように税金などが差し引かれています。

ボーナスで差し引かれる税金や社会保険料の種類や計算方法について、具体例を挙げて解説します。

ボーナスに税金がかかるの?

イラスト:しろやぎ秋吾 漫画の続きはこちら

ボーナス(賞与)とは、毎月の給与とは別に支給される一時金のこと。会社によって支給される時期や回数、呼び名が異なり、「期末手当」や「夏季手当」「年末手当」「特別手当」「決算賞与」などがあります。

基本給の数カ月分を目安にした金額で支払われるケースのほか、業績に応じて支給されるケースもあります。

毎月の給与よりも多い金額が振り込まれる傾向にあることから、特別感がありますが、思ったより少なかったと感じることがあるかもしれません。その理由は、実際に提示されている額面から、税金や社会保険料が差し引かれているからです。毎月の給与と同様に、ボーナスにも税金がかかります。

ボーナスにかかる「税金」とは?

ボーナスから差し引かれる税金は、所得税が該当します。本来、所得税の金額は、その年の所得が確定した年末ごろに決まります。

ですが、給与所得者の場合、毎月の給与やボーナスから、その年に支払うことになるであろう所得税を仮で計算し、前払いのような形で天引きされます。

こうした、概算で支払っている所得税は「源泉徴収税額」と呼ばれます。源泉徴収税額として天引きされた所得税は、12月に実施される「年末調整」によって正しい税額が計算され、最終調整される仕組みとなっています。

ボーナスと給与にかかる税金の違いは?ボーナスの源泉徴収税額が高いと感じるワケ

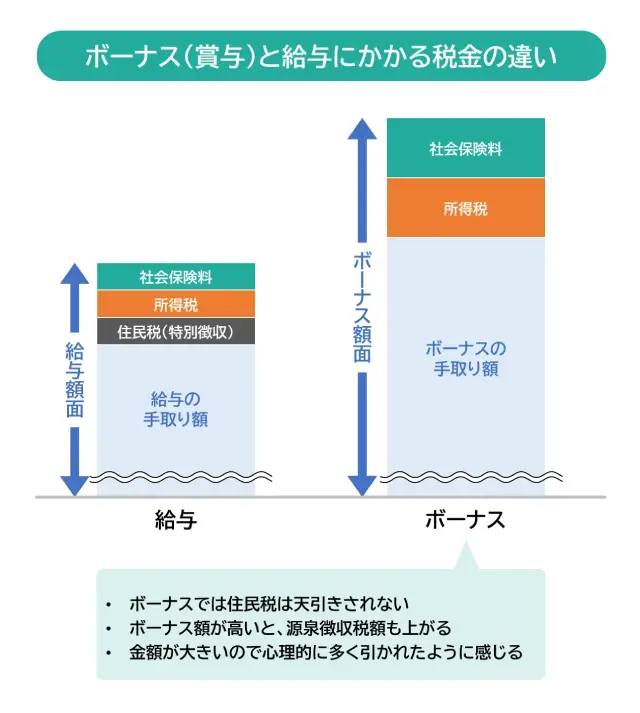

ボーナスからも、給与と同様に「所得税(源泉徴収税額)」と「社会保険料」が天引きされます。それに対して、住民税の扱いには違いがあります。

住民税は「前年の所得金額」をもとに算出され、通常は6月から翌年5月までの12回に分けて給与から特別徴収されます。

ボーナスにも住民税は課税されますが、その年ではなく、翌年の住民税額に反映され、すべての住民税額が給与から天引きされます。そのため、ボーナスからは原則として、住民税の天引きは行われません。

一方で、ボーナスにかかる所得税(源泉徴収税額)は、支給額から社会保険料を差し引いた金額に、源泉徴収税率を乗じて計算されます。ボーナスの金額が大きいほど課税対象も大きくなるため、結果として引かれる税額も多くなりがちです。

更に、源泉徴収税率は前月の給与額を基準にして決まるため、残業などで前月の給与額が多かった場合、その影響でボーナスの源泉徴収税額が高くなることもあります。

このように、ボーナスはもともとの支給額が大きいうえに、住民税が差し引かれる給与と比較しても社会保険料や源泉徴収税額が目立ちやすいため、心理的に「税金が高い」と感じやすいのです。

一般的に、ボーナスの手取り額は提示された額面のおおよそ7〜8割程度になるとされています。

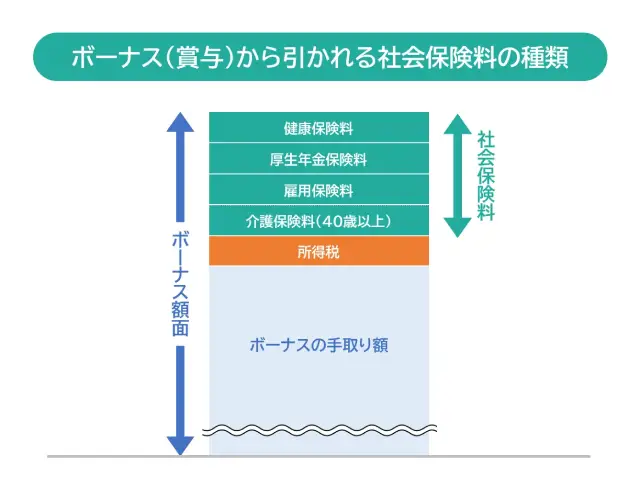

ボーナスにかかる税金を計算するために知っておきたい社会保険料

上述したように、ボーナスから差し引かれる源泉徴収税額は、支給金額から社会保険料を引いた額に、源泉徴収税率を掛けて計算されます。かかる税金について知るためには、社会保険料の種類を理解しておくことが大切です。

社会保険料には「健康保険料」「厚生年金保険料」「雇用保険料」「介護保険料(40歳以上)」の4種類があります。それぞれの特徴を解説します。

健康保険料

健康保険とは、会社員が加入している公的医療保険のことで、加入すると病院受診等で使用する「保険証」が交付されます。

健康保険の加入先は企業によって異なり、全国健康保険協会(協会けんぽ)や、企業や業界団体が設立する健康保険組合などが代表的です。加入先によって保険料率が異なりますが、いずれの場合も、企業が1/2を負担します。

健康保険の加入については、フルタイムの従業員(正社員)に加え、週の所定労働時間および月の所定労働日数が正社員の4分の3以上の従業員が対象となっています。上記の従業員の人数が51人以上の企業の場合、一定の要件を満たしたパートやアルバイトの方も対象になります。

厚生年金保険料

法人および常時5人以上の従業員がいる個人の事業所では、厚生年金保険に加入することが義務づけられています。厚生年金は65歳以上になった時に受け取れる公的年金のことで、会社員は国民年金に上乗せして支払っています。

そのため、厚生年金保険料を納めていると、支給される際には基礎年金に厚生年金が上乗せされます。つまり、国民年金のみに加入している場合に場合と比べて、受け取る年金額が増えることになります。

雇用保険料

雇用保険は、失業したり仕事を辞めたりした際に、生活を安定させたり、求職活動を促進させたりするための公的な支援を受けられる保険です。

具体的には就職のための教育訓練の実施や、「失業給付」を受け取れるといった支援があります。1週間の所定労働時間が20時間以上で31日以上継続して雇用される予定がある会社員は、雇用保険の加入対象者です。

介護保険料

介護保険は、高齢になって介護が必要になった時に、公的な介護制度を利用するための保険です。40歳以上で加入義務があり、ボーナスからも介護保険料が引かれます。

あなたに合った

非公開求人をご紹介!

マイナビ転職エージェントにしかない

求人に出合えるかも。

あなただけの

キャリアをアドバイス!

マイナビ転職エージェントが

ご希望を丁寧にヒアリング。

シゴト性格や

強み・弱みをチェック

向いている仕事が分かる、

応募書類作成に役立つ!

AIと一緒に、

自己PRを作ろう

一人で悩まないで!

マイナビAI Pencilが自己PR文章を提案。

ボーナスの手取り額を計算してみよう!税率、保険料別の計算例

ボーナスにかかる税金や社会保険料は、支給時に会社から受け取る賞与明細書で確認できます。しかし、事前にボーナスの手取りがどれくらいになるのか知りたい方もいるでしょう。

ボーナスの手取り額は「ボーナス支給額-社会保険料-源泉徴収税額」を計算することで確認できます。ただし、源泉徴収税額は扶養家族の有無などで異なるため、同じボーナス額だったとしても、人によって手取りの金額が違います。

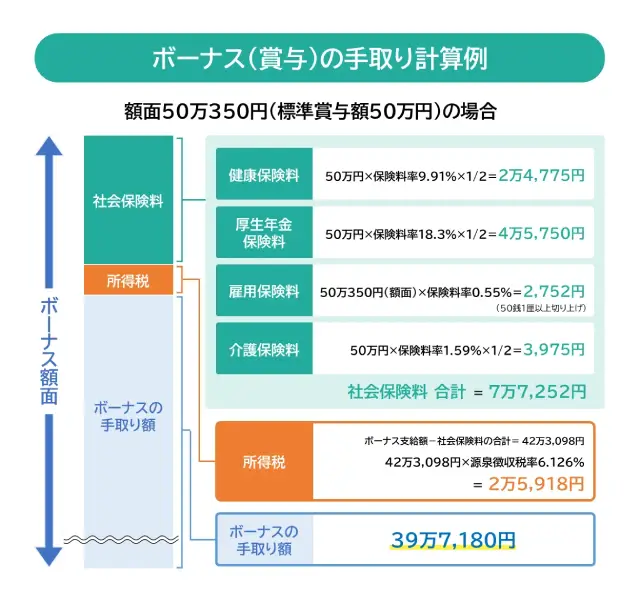

例えば、以下の条件下におけるボーナスの手取り額は、39万6,757円となります。

<条件>

- ボーナス支給額50万350円(標準賞与額50万円)

- 東京都に勤めている40代(一般事業)、前月の給与30万円(社会保険料控除後)

- 協会けんぽに加入。扶養家族が1人

ここからは、ボーナスの手取り額の計算方法を詳しく解説します。

ボーナスから引かれる社会保険料の計算方法

先にもお伝えしたとおり、社会保険料には4つの種類があります。それぞれの計算方法は以下のとおりです。

健康保険料の計算方法

ボーナスにかかる健康保険料は、ボーナスとして支給される額面から1,000円未満を切り捨てた標準賞与額に、加入先が設定する保険料率を掛けて計算します。また、健康保険料は、会社が半分負担するため、以下の式で計算できます。

標準賞与額×健康保険料率×自己負担1/2

保険料率は加入先によって異なりますが、多くの会社員が加入している「全国健康保険協会(協会けんぽ)」の場合、東京都で勤務している人の保険料率は9.91%です(令和7年度3月分より)。

勤務先の都道府県によって異なるため、該当する保険料率を確認してみましょう。また、公法人が運営する組合に加入している場合には、組合のホームページ等で確認してみてください。

参照:令和7年度都道府県単位保険料率|全国健康保険協会(協会けんぽ)

上記の条件を当てはめると

標準賞与額50万円×協会けんぽ 東京都の保険料率9.91%×1/2=2万4,775円

となります。

厚生年金保険料の計算方法

厚生年金保険料は、標準賞与額に厚生年金保険料率を掛けて計算します。厚生年金保険料率は2017年から全国民一律18.3%で、健康保険料と同様に、会社が半分を負担します。

以下のような計算方法になります。

標準賞与額×厚生年金保険料率18.3%×自己負担1/2

上記の条件を当てはめると、

標準賞与額50万円×厚生年金保険料率18.3%×1/2=4万5,750円

になります。

雇用保険料の計算方法

従業員の負担する雇用保険料は、ボーナス支給額に雇用保険料率0.55%(一般事業の場合)を掛けて計算します。なお、農林水産関連や清酒製造、建設事業は一般事業と異なり雇用保険料率は0.65%です。

雇用保険料の計算式は

ボーナス支給額×雇用保険料率0.55%

で、上記の条件に当てはめると

ボーナス支給額50万350円×雇用保険料率0.55%=2,752円(50銭1厘以上切り上げ)

となります。

介護保険料の計算方法

40~64歳の方が対象となる介護保険料は、標準賞与額に介護保険率を掛けて算出します。2025年度の介護保険料率は1.59%で、健康保険料や厚生年金保険料と同様に、会社が半分を負担します。

そのため、介護保険料の計算式は

標準賞与額×介護保険料率1.59%×自己負担1/2

となり、上記の条件に当てはめると

標準賞与額50万円×介護保険料率1.59%×1/2=3,975円

となります。

ボーナスから引かれる源泉徴収税額の計算方法

ボーナスにかかる源泉徴収税額を求める計算式は

(ボーナス支給額-ボーナスにかかる社会保険料の合計)×源泉徴収税率

です。

上記の条件に当てはめた場合、ボーナスにかかる社会保険料の合計は、7万7,252円(健康保険料2万4,775円+厚生年金保険料4万5,750円+雇用保険料2,752円+介護保険料3,975円)となります。

源泉徴収税率は「ボーナスが支給される前月の給与額(社会保険料控除後)」と「扶養している人数」を踏まえて、国税庁が公開している「賞与に対する源泉徴収税額の算出率の表」を確認します。

上記の条件に当てはめると、令和7年度の源泉徴収税率は6.126%で、以下のような計算式になります。

(ボーナス支給額50万350円-社会保険料の合計7万7,252円)×源泉徴収税率6.126%=2万5,918円(円未満切り捨て)

ボーナスの手取り総額は?

ここまでにボーナスから差し引かれる社会保険料と源泉徴収税額を求めることができました。これで実際の手取り額が分かります。

手取りの計算式は

ボーナス支給額-差し引かれる社会保険料の合計-源泉徴収税額

となり、上記の条件に当てはめると

ボーナス支給額50万350円-社会保険料合計7万7,252円-源泉徴収税額2万5,918円=39万7,180円

となります。

あなたに合った

非公開求人をご紹介!

マイナビ転職エージェントにしかない

求人に出合えるかも。

あなただけの

キャリアをアドバイス!

マイナビ転職エージェントが

ご希望を丁寧にヒアリング。

シゴト性格や

強み・弱みをチェック

向いている仕事が分かる、

応募書類作成に役立つ!

AIと一緒に、

自己PRを作ろう

一人で悩まないで!

マイナビAI Pencilが自己PR文章を提案。

ボーナスが多いほど差し引かれる額は多い?

では、ボーナスが多いほど差し引かれる社会保険料や税金は多くなるのでしょうか。

上記で計算した例とは条件を変えて、ボーナス支給額の違いごとに手取りの金額を見てみましょう。

<条件>

- 東京都に勤めている40代(一般事業)、前月の給与20万円(社会保険料控除後)

- 協会けんぽに加入。扶養家族なし

- 源泉徴収税率は4.084%

| 差し引かれる項目 | ボーナス支給額 | ||

|---|---|---|---|

| 20万円の場合 | 50万円の場合 | 100万円の場合 | |

| 健康保険料 標準賞与額×9.91%×1/2 | 9,910円 | 2万4,775円 | 4万9,550円 |

| 厚生年金保険料 標準賞与額×18.3%×1/2 |

1万8,300円 | 4万5,750円 | 9万1,500円 |

| 雇用保険料 支給額×0.55% |

1,100円 | 2,750円 | 5,500円 |

| 介護保険料 標準賞与額×1.59%×1/2 |

1,590円 | 3,975円 | 7,950円 |

| 源泉徴収税額 (支給額-社会保険料の合計)×4.084% |

6,906円 | 1万7,265円 | 3万4,530円 |

| 手取り額 | 16万2,194円 (額面の約81%) |

40万5,485円 (額面の約81%) |

81万970円 (額面の約81%) |

ボーナスの支給額が多い分、実際に引かれる金額も増えますが、割合で見てみると、いずれの場合でも、約81%と同じでした。

ただし、上記はあくまで同じ条件で、ボーナス額が異なる場合の例です。もし、前月の給与額が増えると、源泉徴収税率も変わるため、手取り額も変わります。

ボーナスは3種類ある!?税金も違うの?

ボーナスは、一般的に夏季と冬季に基本給を基に計算して支給されるケースがほとんどです。そのほか、会社によっては、個人の成果に応じて支給されるものや、業績が良かった時に支給されるものなどがあり、ボーナスの種類によって金額を決定する基準が違います。

しかし、ボーナスの種類が違っても、手取りの計算方法は同じであり、種類によって税率が変わることはありません。続けて、ボーナスの種類について解説します。

①基本給連動型賞与

一般的に「夏や冬のボーナス」としてイメージされるもので、基本給の1.5カ月分など、基本給を基に計算されるものです。

社員全員がそれぞれの基本給から同じ計算方法で金額が決まるため、勤務年数が短い従業員は、ボーナスに成果が反映されにくい傾向があります。

②業績連動型賞与

企業や個人の業績に応じて支給額が決定される賞与です。月給の〇カ月分という一律の計算式で支払われる基本給連動型賞与と異なり、個人差が出やすい傾向にあります。

実力のある人材に多く支給することでモチベーションを高め、会社への定着率向上につなげられるとして、業績連動型賞与を導入する企業が増えています。

③決算賞与

決算賞与とは会社の決算期前後に、業績に基づいて支払われるボーナスです。業績が良かった場合に、社員に支給されやすい傾向にあり、必ずしも毎年支払われるとは限りません。

あなたに合った

非公開求人をご紹介!

マイナビ転職エージェントにしかない

求人に出合えるかも。

あなただけの

キャリアをアドバイス!

マイナビ転職エージェントが

ご希望を丁寧にヒアリング。

シゴト性格や

強み・弱みをチェック

向いている仕事が分かる、

応募書類作成に役立つ!

AIと一緒に、

自己PRを作ろう

一人で悩まないで!

マイナビAI Pencilが自己PR文章を提案。

年間の手取り(可処分所得)を増やす方法は?覚えておきたい控除の種類

「可処分所得」は「手取り」と同じ意味で用いられます。ボーナスから差し引かれる金額を減らすことができれば、可処分所得は増えますが、社会保険料率や源泉徴収税率を個人の希望で変更することはできません。

実際に、給与や賞与額を自身で調整するのは難しいのが現実です。ただし、手取りを増やすことは難しくても、できるだけ損をしないようにすることが大切。そこで年間の可処分所得で損をしないため、覚えておきたい「控除」について解説します。

所得控除や税額控除を忘れずに適用しよう

所得控除は年末調整や確定申告で適用できるもので、所得税の節税になります。うっかり適用し忘れると、所得税や住民税が増えてしまうこともあるため、忘れずに適用しましょう。

扶養控除

子供や親など扶養している家族がいる場合は扶養控除が受けられます。国税庁ウェブサイトの扶養控除の項目から対象を確認できます。

医療費控除

納税者、もしくは納税者と生計を共にする人のために支払った医療費が一定の金額を超えた場合に所得控除の対象となります。

セルフメディケーション税制

医師に処方してもらう「医療用医薬品」ではなく、ドラッグストアなどでスイッチOTC医薬品(※)を年間1万2,000円以上購入した場合に控除を受けることができます。医療費控除とは併用できません。

- スイッチOTC医薬品……もともと医師の処方箋が必要だったが、安全性や有効性が確認され、一般の人々が処方箋なしでも購入できる医薬品として切り替わり、販売されるようになったもの。

生命保険料控除

生命保険料などを支払っている場合は、所得控除を受けることができます。上限は12万円です。

地震保険料控除

納税者や生計を共にしている家族が所有している建物の地震保険料を控除できます。保険料5万円以下なら全額。上限は5万円です。

特定支出控除

特定支出控除は所得控除や税額控除ではありませんが、会社員でも仕事に関する支出の自己負担が一定額を超えると控除を受けることができます。

例えば通勤費、出張旅費、研修費、資格取得費、図書費といった支出が対象となります。控除を受けるには、確定申告で給与支払者の証明書と特定支出の明細書の添付が必要です。

住宅ローン控除

住宅ローンを利用して購入する住宅の床面積が50平米以上、借入金の借入期間が10年以上、住宅ローンを利用する人の合計所得金額が2,000万円以下である場合など、一定の条件を満たせば所得税や住民税の一部が控除されます。

まとめ

ボーナスが思ったよりも少ないと感じるのは、税金と社会保険料が差し引かれるためです。

実際の手取り額を把握するためにも、ボーナスから引かれる社会保険料額と源泉徴収税額を確認し、その仕組みを理解しておきましょう。

監修者

服部 大

税理士・中小企業診断士

服部大税理士事務所

2020年2月、30歳で名古屋市内にて税理士事務所を開業。

平均年齢が60歳を超える税理士業界内で数少ない若手税理士として、同年代の経営者やフリーランス、副業に取り組む方々の良き相談相手となれるよう日々奮闘。

単発の税務相談や執筆活動も承っており、「分かりにくい税金の世界」を分かりやすく伝えられる専門家を志しています。

藤本 悟史(ふじもと さとし)

税理士

藤本悟史税理士事務所 代表

1992年東京都八王子市生まれ。元探偵という変わった経歴の税理士。ネコ好き税理士として立川市で開業を行っている。税理士事務所を開業後は、会計関係業務・法人税関係業務・資産課税、個人課税業務などの税務業務を幅広く行っている。税務業務と並行し、税理士試験の大手予備校で講師業・教材作成など、精力的に活動をしている。「正しい知識を持って適正な税額負担を」「未来永劫輝いて、お互いに次のステージへ」を事務所理念に掲げ、業務を通じて係る方と共に切磋琢磨すべき活動している。

東京税理士会 立川支部所属

マイナビ転職 編集部

≪併せてチェック≫

- ボーナスをもらってすぐ辞めてもいいの?

- ボーナス(賞与)支給で損しない退職はいつ?

- 手当の種類を紹介! 収入を増やすために知っておきたい基礎知識

- 転職で年収アップさせる方法は? 上がる人の特徴やパターン

- 当てはまってない? 転職で年収が下がる人の特徴

- なぜ給料が上がらない? 収入を上げる方法を解説

- 年収600万円の手取りはいくら? 生活レベルや目指せる職種について解説

- 転職した年の年末調整|手続き・注意点・確定申告が必要な人を解説【税理士監修】

お金に関する記事

-

手取り25万円の額面・年収は?生活費内訳や貯金・収入の上げ方も解説

-

給与交渉を成功させるためのポイント|タイミングと場面ごとの例文を解説

-

【FPが解説】人生設計とはなぜ必要? 独立や親の介護など将来の不安のヒント

-

【FPが解説】30代の平均貯金額と目指すべき貯金額、人生設計とマネープランの立て方は?

-

【FPが解説】年収500万円の手取りはいくら? 生活レベルと将来の不安、収入アップのポイントは?

-

手取り30万円の額面・年収は?生活レベルや収入の上げ方も解説

-

年収400万円の手取りはいくら?生活レベルや税金の金額について解説

-

年収1200万円の手取りはいくら?生活レベルや目指せる職種について解説

-

年収1000万円の手取りはいくら?生活レベルや目指せる職種について解説

-

年収300万円の手取りはいくら?生活レベルや税金の金額について解説

-

年収800万円の手取りはいくら?生活レベルや目指せる職種について解説

-

年収700万円の手取りはいくら?生活レベルや目指せる職種について解説

-

世帯年収とは?平均値や計算方法、増やす方法について解説

-

時価総額とは?計算方法や目安、日本企業の時価総額ランキングも紹介

-

給料日はいつが多い?雇用形態ごとの違いや振り込まれる時間帯も解説

-

手取り20万円の額面・年収は?生活費内訳や貯金・収入の上げ方も解説

-

年収600万円の手取りはいくら?生活レベルや目指せる職種について解説

-

「稼げる仕事」に転職するには?意識すべき3つ、アピール方法や注意点

-

稼げる人になるには?市場価値を高めて給料アップを目指そう

-

給料が上がらないのはなぜ?平均年収と収入を上げる方法を解説

-

基本給とは?固定給や月給、月収、額面、手取りとの違い

-

転職で年収が下がる人の特徴|年収を下げない転職方法は?

-

転職で年収アップさせる方法は?上がる人の特徴やパターン、交渉のコツなど

-

初任給とは?学歴・企業規模・産業別に平均額と傾向を解説

-

賃上げとは?急増している背景や理由・賃上げ交渉のための準備

気になる「お金ワード」

豊富な転職・求人情報と転職ノウハウであなたの転職活動を支援する【マイナビ転職】。マイナビ転職は正社員の求人を中心に“日本最大級”常時 約8,000件以上の全国各地の豊富な求人情報をご紹介する転職・求人サイトです。毎週火・金更新であなたの希望の職種や勤務地、業種などの条件から検索することができます。職務経歴書や転職希望条件を匿名で登録するとあなたに興味を持った企業からスカウトされるサービスや、転職活動に役立つ職務経歴書サンプルや転職Q&A、会員登録をすると専門アドバイザーによる履歴書の添削、面接攻略など充実した転職支援サービスを利用できる転職サイトです。